Здравствуйте, с вами Ольга Молчанова. В статье обсудим термин «кредитная история» — что это такое, для чего нужна, из чего складывается кредитная история физического лица, от чего зависит, что может повлиять на уровень кредитной истории,и почему важно знать ее текущее состояние.

Кредитная история — это

Если банк отказал в выдаче кредита наличными или работодатели не хотят принимать на работу, возможно ваша кредитная история испорчена.

Рекомендуется проверять свою кредитную историю, потому что даже если вы уверены, что все в порядке, что-то, о чем вы не знаете, может повлиять на одобрение заявки на кредит банком или получение займа в МФО.

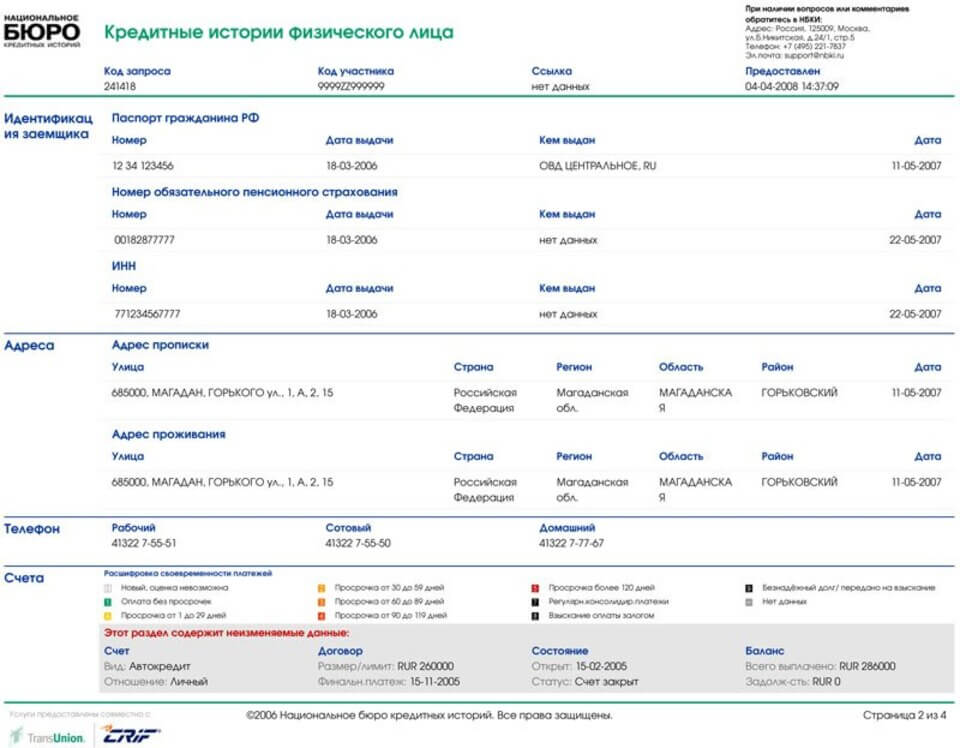

Кредитная история (КИ) — это база данных о каждом человеке, который хоть раз приобретал долговые продукты финансовых организаций. Информация, содержащаяся в КИ необходима банкам для оценки кредитоспособности заявителя на получение кредита.

Из чего складывается кредитная история? Данные, занесенные в КИ содержат следующую информацию:

- количество кредитных договоров, заключенных физическим лицом;

- количество поданных заявок на кредит, а также частота обращения за долговым продуктом в финансовые организации;

- показывает финансовую дисциплину заемщика — частота открытых просрочек платежей, наличие нарушений условий договора и т.д.;

- задолженность по оплате за коммунальные услуги;

- задолженность по алиментам;

- прочие обязательные платежи.

Что такое Бюро кредитных историй

Кредитная история отображается в Бюро Кредитных Историй (БКИ). Она может быть как хорошей, так и плохой. Она может быть даже у тех, кто никогда не брал кредит.

Что такое Бюро Кредитных Историй (БКИ)? Это организация, которая располагает информацией обо всех кредитах, полученных или погашенных юридическими и физическими лицами. Деятельность этих компаний регулируется Федеральным законом № 218. Самой главной организацией является НБКИ. Необходимость в этих организациях возникла в 2004 году, когда банковская деятельность активно развивалась и многие люди нуждались в получении кредитов.

Задать вопрос специалистуПолучите бесплатную консультацию по e-mail

В результате банки были вынуждены выдавать деньги недобросовестным заемщикам. Для того чтобы сократить количество проблемных кредитов, были созданы кредитные бюро, которые предоставляли банкам информацию о кредитоспособности заемщиков. Узнать кредитную историю физического лица бесплатно можно дважды в год, подав заявку в организацию.

Информация, которую можно получить в БКИ:

- обо всех погашенных или имеющихся кредитах потенциального заемщика;

- о наличии в прошлом или настоящем просрочек;

- общее количество заявок на кредит;

- данные о переданных по договору переуступки долговых обязательств.

Банки обязаны формировать и передавать отчеты о заемщиках в БКИ. Последние в свою очередь собирают, обрабатывают и хранят полученную информацию. При необходимости данные предоставляются разным банкам или самим гражданам.

Адреса и контакты БКИ в Москве

| Наименование организации | Регистрационный номер | Адрес | Телефон |

|---|---|---|---|

| АО «Национальное бюро кредитных историй» | 077-00003 | пр-д Нововладыкинский, 8 стр.4 офис 517, Бизнес-центр «Красивый дом» | +7 (495) 258-85-74 +7 (495) 221-78-37 |

| ЗАО «Объединенное Кредитное Бюро» | 077-00009 | 2-ой Казачий переулок, 11 стр. 1 | +7 (495) 665-51-74 +7 (495) 665-51-73 |

| ООО «Кредитное бюро Русский Стандарт» | 077-00010 | Семеновская пл., 7, к. 1 | +7 (495) 609-64-24 |

| ООО «Эквифакс Кредит Сервисиз» | 078-00012 | ул. Каланчевская, 16 стр. 1 | +7 (495) 967-30-91 +7 (495) 790-73-31 +7 (495) 646-04-30 |

Зачем нужна кредитная история?

Для чего нужна кредитная история заемщику? Существует множество ситуаций, когда вам необходимо знать свою кредитную историю:

- получение кредита. Банки проверяют и анализируют кредитную историю и репутацию заемщика. Если кредитная оценка низкая, банк откажет заявителю в выдаче кредита или снизит свой риск, предложив менее выгодные условия кредитования;

- поиск работы. Негативная кредитная история заставляют работодателя думать, что соискатель безответственен и не умеет планировать свое время и бюджет. А это не те качества, которыми должен обладать профессионал. В этом случае отрицательная кредитная история помешает вам найти хорошую, высокооплачиваемую работу. Так что не только отсутствие образования может испортить поиск работы, даже если речь идет о среднем уровне заработной платы;

- выехать заграницу. Если заемщик не погашает кредит в течение длительного периода времени и не выходит на связь с кредитором, последний обращается в суд. Судебный приказ может не только заставить заемщика погасить долг, но и запретить ему покидать страну и/или выезжать в определенные государства;

- взносы за страхование. Отрицательная кредитная история может привести к повышению суммы взносов или отказу от сотрудничества с клиентом. По мнению страховой компании, человек, нарушающий условия кредитного договора становится уязвимым для мошенничества. А это негативно сказывается на его репутации;

- семейный бюджет. Большинство банков начисляют штрафы за просрочку платежей. Это означает дополнительные расходы для заемщика.

О чем говорит кредитная история?

Знать свою кредитную историю полезно как для банка, так и для заемщика. Каждый найдет для себя много полезной информации, что дает кредитная история.

Заемщику

Для заемщика полезно знать на что может повлиять кредитная история:

- Определить вероятность получения кредита в банке или займа денег в микрофинансовой организации (МФО).

- Понять, почему работодатели неохотно принимают на работу.

- Определить, не содержит ли КИ ложной информации.

Банку

Банки оценивают кредитоспособность человека на основании его кредитной истории. Они всегда проверяют платежную дисциплину, долговую нагрузку, когда вы обращаетесь за долговым продуктом. Если в прошлом были случаи задержек выплат или вовсе, дефолт или банкротство, банк, скорее всего, откажет в выдаче кредита. Наконец, нарушение договора — это признак финансовых проблем и недостаточной финансовой ответственности.

Из чего состоит кредитная история?

Если вы являетесь физическим лицом, то ваша кредитная история состоит из четырех частей.

Что входит в кредитную историю физического лица?

Кредитная история физлица содержит четыре основных раздела:

- Титульный раздел содержит полное имя, ИНН, номер национального страхования и паспортные данные гражданина.

- В Основной раздел вносятся адрес проживания, информацию о недееспособности или банкротстве лица. Здесь также содержится информация о кредите, по которому лицо несет ответственность в качестве заемщика или поручителя. Сюда входят сумма, дата погашения кредита и процентов, наличие залога, своевременность и полнота выплат.

- Информация из дополнительной закрытой части кредитной истории содержит названия компаний, предоставивших информацию в Бюро, и организаций, запросивших кредитную историю. В нем также содержится информация о факте рефинансирования или реструктуризации задолженности.

- Информационный раздел содержит информацию о количестве поданных заявок на кредит, одобрениях или отказах в выдаче кредита. Если заявка была отклонена кредитором, указывается причина такого решения. Просроченная задолженность также указывается и фиксируется в этой части.

Основная часть заполняется должностными лицами финансовых учреждений: банки и микрофинансовые организации. А дополнительную часть — судебные приставы за неуплату алиментов или долгов по ЖКХ, а также операторы мобильной связи.

Как формируется кредитная история?

Полезно знать о процессе создания кредитной истории:

- Гражданин обращается за кредитом в финансовое учреждение: банк или микрофинансовую организацию. Он/она выступает в качестве заемщика или поручителя.

- Финансовое учреждение принимает решение: проводит проверку кредитоспособности и предоставляет деньги в долг или отказывает в кредите. Затем бакн связывается с кредитным бюро и предоставляет данные о достигнутых соглашениях.

- Бюро информирует Центральный Каталог Кредитных Историй (ЦККИ) о том, что история гражданина хранится там.

- Занесенная информация в ЦККИ дополняется кредитными организациями по мере взаимодействия физического лица с долговыми продуктами. Кроме того, свой вклад вносят судебные приставы, операторы мобильной связи и т.д. Они могут улучшить или испортить кредитную историю.

Задать вопрос специалистуПолучите бесплатную консультацию по e-mail

Что делает кредитную историю плохой

Плохая кредитная история часто является причиной отказа в кредите или ухудшения условий кредитования.

Для соискателя банковских продуктов необходимо знать что портит КИ. Кредитная история портится по ряду причин. Виновник ухудшения КИ не всегда заемщик, но, к сожалению, очень часто банк может негативно повлиять на кредитную историю клиента.

Виноват банк

В интернете можно найти негативные отзывы, в которых говорится, что банк испортил кредитную историю. Возможно ли это? Да. В некоторых случаях виновато финансовое учреждение. Это означает, что банк мог непреднамеренное действие, что влияет на кредитный рейтинг заемщика.

Это происходит в следующих случаях:

- Путаница в следствие наличия полного тески заемщика, нарушившего условия кредитного договора — приводит к ухудшению кредитоспособности невиновного лица.

- Обязательный платеж был произведен вовремя, но банковский служащий не занес данные вовремя — приводит к появлению просроченного счета.

- Клиент получил одобрение заявки на кредит, но в последний момент отказался от оформления. В этом случае банк может указать в отчете, что заявка была отклонена.

По этим причинам, о которых вы можете не знать, банки отказывают в выдаче кредитов людям с плохим кредитным рейтингом.

Что делать, если есть подозрения в вине банка? Если вы считаете, что банк ошибочно внес не верные данные в вашу КИ следует ее проверить. Физлицо в праве бесплатно запросить данные из БКИ дважды в год.

Виноват человек

В большинстве случаев качество кредитной истории человека ухудшается по вине его владельца. Негативно повлиять на кредитную историю могут:

Причина 1. Наличие просроченной задолженности. Особенно опасно, если просрочка составляет 3 месяца и более или, если кредитор подал на заемщика в суд. В результате в кредитном досье появятся негативные записи. Банки не хотят иметь дело с нарушителями платежной дисциплины. Зачем им давать кредит тому, кто его не возвращает?

Причина 2. Накопилось слишком много долгов — алименты, коммунальные услуги, штрафы и т.д.

Причина 3. Большое количество заявок на кредит в течение небольшого периода времени. Кредитная история показывает общее количество поданных клиентом заявок, а также количество одобренных и отклоненных. Что это означает для кредитора? Во-первых, что у человека есть финансовые проблемы. Во-вторых, если слишком много заявок отклонено, это означает, что человек не заслуживает доверия.

Причина 4. Частая смена личных данных в кредитном досье. Человек может изменить свой адрес, номер мобильного телефона или даже имя и фамилию. Это нормально, если это происходит не слишком часто. В противном случае это вызывает подозрения.

Причина 5. Большая закредитованность. Банки проверяют КИ и отслеживают общую сумму обязательств заемщика. Так рассчитывается соотношение долга к доходу. Данная величина не должна превышать 40-50% от официального дохода заявителя. В случае превышения лимита новый кредит не дадут.

Причина 6: Злоупотребление микрокредитоми. Данный факт может означать, что клиенту часто задерживают зарплату. В глазах банка это означает, что у заявителя плохое финансовое планирование.

Причина 7: Частое досрочное погашение кредитов. Это выгодно заемщику, так как уменьшает переплаты. Банки противятся данной процедуре, потому что теряют часть прибыли. Некоторые кредиторы оценивают таких клиентов как нежелательных.

Причина 8. Кредитная история чистая или нулевая. Банки подозрительны в этом отношении. Им необходимо оценить чувство ответственности и кредитоспособность заявителя по длительности и качеству его финансовых операций. Если кредитная история отсутствует, финансовое учреждение не может точно оценить заявителя на кредит.

Как исправить кредитную историю

Если плохая кредитная история мешает вам в достижении цели, ее надо исправить. Однако будьте готовы к сложному и длительному процессу. Ниже рассмотрим несколько действенных методов по исправлению кредитной истории.

Кредитная история испортилась из-за ошибки

Довольно часто КИ заемщика ухудшается из-за допущенной ошибки служащим банка. Что необходимо сделать в таком случае?

Процедура следующая:

- гражданин подает заявление в Бюро Кредитных Историй лично или по почте. Заявление должно быть подкреплено фактами и документами.

- Бюро направляет заявление в банк, предоставивший ложные данные.

- Банк проверяет заявление и подтверждает, что информация заявителя верна.

- БКИ удаляет неверные данные в течение одного месяца и информирует владельца о процессе.

Если банк отклоняет претензию клиента, владелец испорченной кредитной истории в праве обратиться в суд. В качестве доказательств служат кредитный договор, график платежей, справка о сумме произведенных выплат и любые квитанции, свидетельствующие о своевременном внесении платежей. Предъявите их суду, и кредитная история изменится.

Кредитная история испортилась по вине заемщика

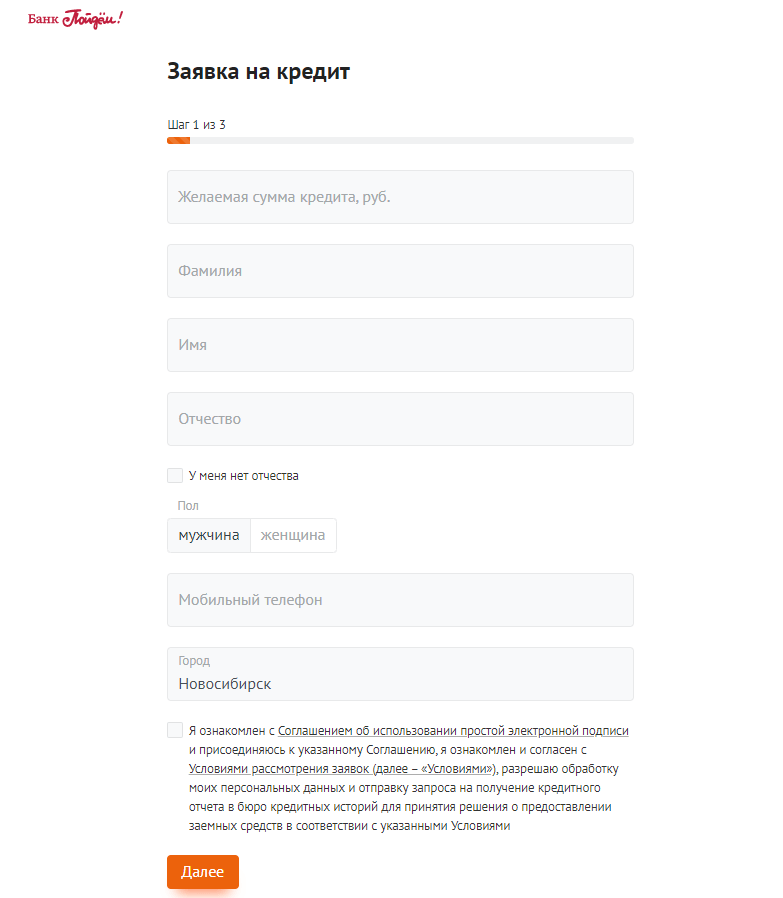

Эффективный способ улучшить кредитную историю — взять 2-3 небольших кредита или займа и аккуратно их погашать.

Последовательность действий следующая:

- подать заявку на получение займа или кредита на небольшую сумму с максимально коротким сроком;

- вовремя и в полном объеме вносить платежи;

- подождать, пока кредитная история не станет положительной.

Также возможно оформить кредитную карту вместо займа. Необходимо погашать платежи по карте до и после льготного периода, чтобы у банка был шанс заработать.

Мы подобрали для вас лучшие из множества предложений кредитных карт от крупнейших банков РФ, выберите подходящий тариф в таблице и подайте заявку онлайн

Актуальные данные (обновлено: 24.04.2024)

| Банк | Наименование Карты | Без % период (дней) | Кредитный лимит ₽ | Стоимость | Решение |

|---|---|---|---|---|---|

| Х5 Карта Пятёрочка | 100 | 300 тыс. | Бесплатно | 2 мин. | |

| Tinkoff Drive | 55 | 700 тыс. | 990 руб. | 1 мин. | |

| Платинум | 120 | 700 тыс. | Бесплатно | 1 мин. | |

| СберКарта | 120 | 1 млн | Бесплатно | 2 мин. | |

| CARD CREDIT | 120 | 600 тыс. | Бесплатно | 1 день | |

| 365 дней без % | 365 | 500 тыс. | Бесплатно | 2 мин. | |

| Разумная | 145 | 600 тыс. | Бесплатно | 1 час | |

| Карта Возможностей | 110 | 1 млн | Бесплатно | 5 мин. | |

| CREDIT PLUS | 365 | 600 тыс. | Бесплатно | 1 день | |

| URBAN | 55 | 600 тыс. | Бесплатно | 1 день | |

| METRO | 120 | 500 тыс. | Бесплатно | 1 день | |

| Деньги ZERO | 1095 | 150 тыс. | Бесплатно | 2 мин. | |

| Weekend | 51 | 1 млн | Бесплатно | 2 мин. | |

| MTS CASHBACK | 111 | 1 млн | Бесплатно | 2 мин. | |

| Удобная | 180 | 600 тыс. | Бесплатно | 5 мин. | |

| My Freedom | 120 | 700 тыс. | Бесплатно | 15 мин. | |

| Наличная | 1094 | 700 тыс. | Бесплатно | 15 мин. | |

| 120 дней на максимум | 120 | 1 млн | Бесплатно | 10 мин. | |

| 120 дней без % | 120 | 500 тыс. | Бесплатно | 5 мин. | |

| ВСЕ ЧТО НАДО | 55 | 500 тыс. | Бесплатно | 5 мин. | |

| Универсальная | 120 | 500 тыс. | Бесплатно | 15 мин. | |

| Alfa Travel | 60 | 500 тыс. | Бесплатно | 2 мин. | |

| Универсальная | 50 | 345 тыс. | 720 руб./год | 3 дня | |

| Opencard | 55 | 500 тыс. | Бесплатно | 5 мин. | |

| Виртуальная кредитная карта | Первый займ | 30 тыс | Бесплатно | 1 мин. | |

| Виртуальная кредитная карта | 50 | 100 тыс. | Бесплатно | 1 мин. |

Если вы самостоятельно или принужденно начали процесс признания банкротом, то улучшить КИ практически невозможно. Тем не менее, по закону даже бывшие банкроты могут воспользоваться банковским кредитованием по истечении 3-5 лет с даты начала процесса.

См. также: Дают ли кредит в «Связном» с плохой кредитной историей

Хорошая кредитная история — это

«Хорошая кредитная история» — это расплывчатое понятие. В каждом банке данный критерий рассматривается по разному. По этой причине заемщик может оформить кредит в одном финансовом учреждении, а в другом получить отказ.

Что такое хорошая кредитная история? Хорошая кредитная история должна включать кредиты и/или первоначальные взносы, которые погашаются или были погашены вовремя. Это лучший показатель платежеспособности человека, чем отсутствие долгов в течение последних двух-трех лет.

Хорошая кредитная история не предусматривает систематических просрочек. Один-два платежа с опозданием на несколько дней не испортят репутацию заемщика.

В глазах работодателей человек с хорошей кредитной историей — это ответственный человек, умеющий планировать свой бюджет и разумно его расходовать.

Как я могу узнать свою кредитную историю

Существует несколько способов сделать это. Вы можете выбрать тот, который подходит именно вам. Вы можете подать заявку через Интернет и получить быстрый ответ, а можете ждать письма или телеграммы от 3 до 10 дней.

Действуйте следующим образом:

- Запросите в ЦККИ информацию о бюро кредитных историй, в которой хранится ваша КИ.

- Подайте запрос в БКИ.

- Получите ответ онлайн или по почте.

Онлайн

1. На сайте БКИ или его официального партнера. Крупные агентства, такие как «Эквифакс», «Русский стандарт» и т.д., имеют собственные сайты. Остальные работают через партнеров.

Чтобы подать заявку дистанционно, необходимо :

- зарегистрироваться;

- заказать отчет и оплатить услугу;

- получить ответ на указанный в процессе регистрации e-mail.

Цена устанавливается агентством. Пример: Проверить кредитную историю в Equifax — стоимость услуги составляет около ₽400. Ответ дается сразу после идентификации личности заявителя. Если подтверждение происходит по почте, ответ придет в течение 1-2 дней.

2. Через систему онлайн-банкинга финансового учреждения. Не все банки предлагают эту услугу. Например, она доступна клиентам банка «Русский стандарт». Средняя стоимость составляет около 200 ₽. Преимущество этого способа в том, что вам не придется проходить процедуру идентификации. Ответ вы получите в течение дня.

3. Онлайн-сервисы. В интернете есть множество источников, которые принимают заявки на предоставление отчета. Например, www.bki24.info или банки ру. Цена варьируется от ₽200 до ₽500. Вы получите ответ в течение 30 минут.

Оффлайн

- Обратитесь в БКИ лично. Сначала поинтересуйтесь адресом и часами работы регистратуры, так как офис может предоставлять эту услугу не каждый день. Вы получите отчет в тот же день. Дважды в год услуга бесплатна, при повторном обращении стоимость услуги составляет ₽400-500.

- Телеграмма с БКИ. Вам необходимо прийти на почту с паспортом. Подпись заверяется сотрудником почтового отделения. Укажите в телеграмме свое имя, адрес и место рождения, паспортные данные, номер мобильного телефона. Вы получите отчет в течение 3-10 дней. Стоимость телеграммы (около 400 ₽) будет добавлена.

- Письмо в БКИ с нотариально заверенной подписью. Запрос должен содержать ту же информацию, что и телеграмма. Отчет будет доставлен в течение 3-10 дней. Услуга стоит дороже, так как к стоимости отчета добавляется стоимость услуг нотариуса (от 100 до 1 000 ₽) и почтовых расходов (около 20 ₽).

Как исправить кредитную историю смотрите в видео с канала Ramy Zaycman:

Как часто обновляется кредитная история

Финансовые учреждения обязаны предоставлять информацию о клиентах в БКИ в течение 5 дней. Отсчет начинается с того момента, когда произошло событие или кто-то сделал что-то, что влияет на КИ.

Например, вы внесли платеж по кредиту в понедельник. Это означает, что у сотрудника банка есть время до выходных, чтобы подать информацию в Бюро.

Согласно Закону о кредитных историях, следующая информация в отчете может быть обновлена в любой момент:

- ФИО;

- паспортные данные;

- информация о взятых кредитах или займах;

- данные о платежной дисциплине заемщика.

Существует несколько причин для обновления КИ:

- Изменилась личная информация. Например, произошла смена паспорта или фамилии.

- Изменилась информация о долгах. Например, был взят новый кредит или существующий кредит был погашен досрочно.

- Владелец подал иск в суд, потому что в заявлении была указана неверная информация.

- КИ была аннулирована по причине истечения срока хранения или по другим обстоятельствам.

Может ли постороннее лицо получить информацию о моей кредитной истории

По закону кредитное бюро имеет право предоставлять отчет ограниченному кругу лиц. Чтобы получить информацию КИ третьего лица, необходимо получить официальное разрешение от владельца кредитной истории. Без этого разрешения разглашение конфиденциальной информации является незаконным.

Кто может смотреть информацию в КИ:

- Владелец.

- Страховая компания, финансовое учреждение или работодатель, после получения разрешения от владельца.

- Центральный каталог кредитных историй, но только титульную часть.

- Суд или адвокатская контора после официального запроса.

Частые вопросы

Задать вопрос специалистуПолучите бесплатную консультацию по e-mail

Здесь вы найдете ответы на часто задаваемые пользователями вопросы.

- Что такое кредитное бюро?

Это организация, которая занимается обработкой, созданием и хранением кредитных историй, отвечает за подготовку отчетов по запросу физических или юридических лиц. В бюро обращаются банки и другие кредитные организации с целью анализа кредитоспособности в отношении субъекта кредитной истории, подавшего заявку на получение займа или кредита. Самым крупным бюро в России является НБКИ.

- Как долго хранятся записи в бюро кредитных историй?

БКИ обязаны хранить историю в течение 10 лет с момента внесения последних изменений. По истечении этого срока она будет удалена.

Существуют и учитываются дополнительные условия удаления КИ:

- Вступил в силу судебный приказ об удалении КИ конкретного человека.

- Владелец решил полностью оспорить КИ в случае внесения ошибочны либр неверных данных, а БКИ рассмотрел заявление и вынес решение в пользу заявителя.

- Прошло пять или более с момента передачи отчетов ликвидированного, исключенного или расформированного агентства в ЦККИ. В этом случае КИ заносится в другое Бюро или, если этого не произошло, может быть удалена по истечении пяти лет.

Заключение

Кредитная история важна для любого человека, потому что банки и работодатели оценивают субъекта. Если она хорошая, то владелец может взять кредит наличными на выгодных условиях, устроиться на хорошо оплачиваемую работу, спокойно выехать за границу и т.д.

Негативные пункты в кредитной истории возникают из-за ошибок, мошенничества или по вине владельца. В первых двух случаях вы можете оспорить информацию, обратившись в БКИ. В последнем случае необходимо исправление кредитной истории, путем внесения новой положительной информации.

Надеюсь статья поможет Вам решить финансовые задачи и добиться намеченных целей. Вопросы можете оставлять в комментариях или отправить на электронную почту: molchanova@cashforyou.ru

Спасибо за внимание!

- Виды кредитов: классификация, принципы и требования к процессу кредитования - 31.08.2022

- Со скольки лет можно взять кредит - 24.06.2022

- Можно ли взять кредит в 20 лет - 24.06.2022